Dentro de la economía formal, desde hace varios años las nóminas deben pagarse expidiendo comprobantes fiscales digitales (CFDI) elaborados con la firma electrónica avanzada del patrón en su carácter de retenedor. Estos documentos son elaborados unilateralmente por el empleador, pues en su hechura no intervienen los trabajadores. Visto desde el papel, este esquema tendría que ser suficiente para tener por demostrado que los ingresos o prestaciones de un empleado son los reportados ante la autoridad fiscal, pero vivimos en México, país en donde existen mil y un maneras de evadir las leyes a conveniencia.

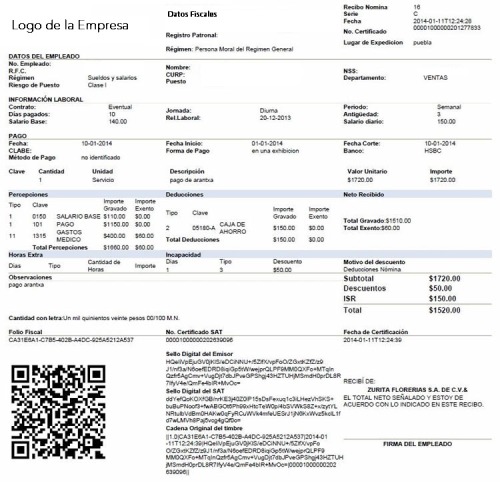

En este contexto, cuando dentro de un juicio laboral existe disputa en cuanto a los montos del salario o prestaciones pagadas sigue siendo debatible si esos CFDI bastan para acreditar el salario. Los patrones argumentan que sí, pues conforme al artículo 99 de la Ley del Impuesto Sobre la Renta, tales documentos hacen las veces de “recibos de pago para efectos de la legislación laboral”:

Artículo 99. Quienes hagan pagos por los conceptos a que se refiere este capítulo, tendrán las siguientes obligaciones:

[…]

III. Expedir y entregar comprobantes fiscales a las personas que reciban pagos por los conceptos a que se refiere este Capítulo, en la fecha en que se realice la erogación correspondiente, los cuales podrán utilizarse como constancia o recibo de pago para efectos de la legislación laboral a que se refieren los artículos 132, fracciones VII y VIII, y 804, primer párrafo, fracciones II y IV, de la Ley Federal de Trabajo.

De hecho, la Ley Federal del Trabajo ya se acompasó con la ley fiscal (mediante la reforma de mayo de 2019), pues en su artículo 101 segundo párrafo establece ahora lo siguiente:

Los recibos impresos deberán contener firma autógrafa del trabajador para su validez; los recibos de pago contenidos en comprobantes fiscales digitales por Internet (CFDI) pueden sustituir a los recibos impresos; el contenido de un CFDI hará prueba si se verifica en el portal de Internet del Servicio de Administración Tributaria, en caso de ser validado se estará a lo dispuesto en la fracción I del artículo 836-D de esta Ley.

Al vincular estas normas parecería que no hay motivo alguno de controversia. Sin embargo, hay tres grandes aspectos fácticos que hacen que las cosas no sean tan fáciles:

a) Tanto las normas fiscales como ahora la laboral permiten entonces que el patrón acredite el salario controvertido con “recibos” o comprobantes hechos por él mismo sin la intervención ni manifestación alguna de la voluntad de una empleada. Antes, tenían que conservarse y exhibirse en juicio los recibos firmados por una trabajadora para demostrar que esa cantidad era la que se le pagaba, una gestión documental que por sí sola podía resultar onerosa. Ahora esa gestión se abarata, pero se precariza aún más la situación de los trabajadores que quedan a expensas totalmente de lo que el patrón diga que gana ante una autoridad. El marco normativo manda entonces una señal clara a las personas que trabajan: su expresión de voluntad o de aceptación es irrelevante, no importa. ¿En verdad puede hablarse de trabajo decente bajo semejante contexto legal?

b) Fuera de lo que dicen las normas está una realidad: el outsourcing en nuestro país está descontrolado. Su uso permite a los intermediarios lucrar con el trabajo de los demás y a los beneficiarios maximizar sus ganancias. Este esquema laboral está diseñado para reducir al máximo los “costos laborales” de las empresas, eufemismo tras el cual se esconde un abaratamiento constante de los ingresos de los trabajadores. Ante este panorama, asumir que lo que un outsourcing le dice a la autoridad fiscal que gana un trabajador es cierto implica un aval a una estrategia de explotación que se ve favorecida por normas como la que se comenta.

c) Si ya de por sí la informalidad y la precariedad laboral en nuestro país abundaban, con la crisis económica derivada de la pandemia y del cierre de muchas actividades puede esperarse que su incidencia aumente. Millones de personas trabajadoras ven reducidas sus opciones laborales y están más prestos a aceptar lo que sea con tal de asegurar unos ingresos mínimos. Esta situación es bien aprovechada bajo esquemas como el señalado en el párrafo precedente, y aquellos pocos empleados que se animan a tratar de defender sus derechos se topan con varias paredes en un juicio. Entre éstas se encuentra la de que el patrón puede demostrar que el salario solo es el que él reportaba al SAT.

Quizá lo que ha ocurrido hasta ahora generalmente con el salario reportado ante el IMSS nos ayude un poco a dimensionar lo anterior. Generalmente, los tribunales de amparo han considerado que el salario que el patrón reporta ante el IMSS no es idóneo para demostrar el que efectivamente se pagaba a una trabajadora pues (como ocurre ahora con los CFDI) el pago de de cuotas de seguridad social es algo que el patrón realiza sin intervención de un empleado, por lo que ese solo dato no basta para acreditar el salario controvertido. Este par de criterios jurisprudenciales (la primera por reiteración de1995, la segunda tesis aislada de 2002) da cuenta de esto:

SALARIO. EL AVISO DE AFILIACION DEL TRABAJADOR AL I.M.S.S., NO ACREDITA SU MONTO. El aviso de afiliación al Instituto Mexicano del Seguro Social, sólo acredita que, con la fecha que se presentó, se le hizo saber a dicho organismo la categoría y el salario que en él se asientan, mas no es apto para demostrar el salario real que percibe el trabajador.

SALARIO. LAS CÉDULAS DE DETERMINACIÓN DE CUOTAS DEL INSTITUTO MEXICANO DEL SEGURO SOCIAL SON INEPTAS PARA ACREDITARLO. Si el patrón, a fin de probar que el salario del trabajador es uno distinto al señalado por éste en el libelo, exhibe copias de cédulas de la determinación de cuotas obrero-patronales del Instituto Mexicano del Seguro Social, en las que aparece una suma determinada por ese concepto, cabe considerar que dichas documentales sólo acreditan que el propio trabajador fue inscrito como beneficiario del régimen de seguridad social y que cotizó esas cuotas ante el referido instituto, pero no son aptas para calcular las indemnizaciones, ni tampoco para probar el salario percibido, toda vez que la elaboración de esas cédulas obedece al cumplimiento de disposiciones de carácter administrativo a cargo del patrón, por lo que éste, en términos del artículo 784, fracción XII, de la ley laboral, tiene la obligación de demostrar ese extremo con otras pruebas idóneas para ello, como serían recibos, nóminas y otros documentos similares o análogos.

Los CFDI, en este sentido, son igual que las aportaciones al IMSS: reportes hechos de forma unilateral por el patrón. Lo único distinto es que se usa una firma electrónica avanzada y que esos comprobantes cuentan con mayores candados digitales. Sin embargo, ahora el legislador ha validado que esos CFDI bastan para acreditar el salario. Pero, ¿qué ha dicho nuestra Suprema Corte al respecto? En el siguiente texto se analiza una decisión publicada la semana pasada.

[Publicado originalmente el 09 de septiembre de 2020 aquí]